La irrupción del coronavirus ha acelerado los cambios en el comportamiento financiero de los ciudadanos, aunque no siempre en la dirección esperada. El informe European Open Banking: only slightly ajar, recientemente publicado por Strategy&, la consultora estratégica de PwC, nos ofrece nuevas perspectivas en este sentido. Se trata de un estudio basado en una encuesta realizada a 3.500 consumidores de 12 países de la Unión Europea durante los meses de agosto y septiembre de este año.

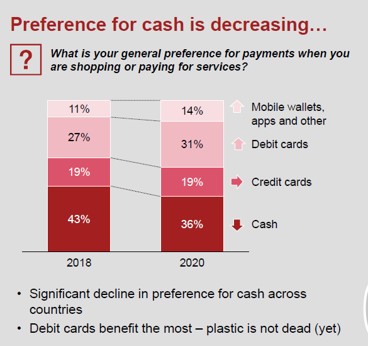

Sus resultados confirman, por un lado, que los europeos están reduciendo progresivamente los pagos en metálico, sustituyéndolos por las operaciones con tarjeta (el plástico sigue vivo, pese a que algunos analistas reservaron asiento para su funeral) o con las diversas aplicaciones para dispositivos móviles que han aparecido en el mercado. Según la encuesta, el 36% de los europeos prefieren pagar con cash, cuando en 2018 el porcentaje era del 43%. De esta caída se han beneficiado las tarjetas de débito (no las de crédito), cuyo uso preferente sube del 27% al 31% y las nuevas aplicaciones y monederos móviles, que pasan del 11% al 14%.

Se trata de una tendencia histórica bien contrastada, que corre pareja con la revolución tecnológica, ya que cada vez hay más posibilidades de realizar operaciones virtuales e incluso hay pagos en muchos países que no se pueden hacer en metálico. Con toda probabilidad, además, la pandemia ha frenado el uso de dinero físico, por razones de seguridad.

En todos los países que han participado en la encuesta se advierte esta tendencia a la disminución de los pagos en cash. Pero si no hay muchas sorpresas en esos resultados, sí que la encuesta arroja conclusiones inesperadas cuando aborda cuestiones relacionadas con el open banking, es decir, el nuevo escenario normativo y de negocio que facilita que la información bancaria sea compartida con terceros a través de una plataforma tecnológica.

La columna vertebral de este nuevo modelo (fomentado por los reguladores, temido por las instituciones de crédito tradicionales y anhelado por los nuevos entrantes en el sector) es el consentimiento de los clientes, que deben autorizar que sus datos sean compartidos con entidades distintas de su banco.

Pero no. Lo que se deduce de los resultados de la encuesta es que los ciudadanos europeos no están dispuestos, en su gran mayoría, a ceder su información, lo cual impide el despegue del nuevo modelo de negocio: sin comunicación de datos las puertas del open banking están cerradas. Ítem más: el coronavirus parece haber aumentado el nivel de desconfianza de los clientes bancarios hacia cualquier tipo de intercambio de información.

Los porcentajes son rotundos. El 55% de los consultados (en Europa y en España) no están dispuestos a compartir datos ni siquiera a cambio de alguna compensación y cuando se les pregunta a quién podrían ceder su información bancaria, el 71% (el 80% en España) contestan que a nadie. En este aspecto, tampoco hay buenas noticias para los bancos tradicionales. Siguen siendo el grupo de entidades que inspiran mayor confianza a los clientes a la hora de ceder sus datos (muy por delante de los gigantes de Internet y de los neobancos y las fintech), pero con clara tendencia a la baja. Si en 2018 un 21% de los encuestados europeos decían que podrían compartir su información con ellos, ahora solo suscriben esa afirmación el 17%. En el caso de España, los porcentajes son incluso más bajos: un 18% en 2018 y un 11% en 2020.

La conclusión aparente es que al open banking le queda un buen trecho para desarrollarse como modelo de negocio sólido. Hace falta poner en marcha casos de uso convincentes y persuadir a los clientes de sus ventajas. Y la encuesta sugiere que con la pandemia encima (y la dosis de crispación e incertidumbre que la acompañan) la gente no está preparada para dar sus datos bancarios al primero que llegue.