Los fondos cotizados -o ETF, como se conocen por sus siglas en inglés correspondientes a exchange traded funds- viven un momento dulce y se están convirtiendo en uno de los instrumentos de inversión en alza en los mercados financieros. Un fenómeno distinto pero que, quizás, podría llegar a compararse al que se ha producido durante los últimos dos años con las SPACS (Special Purpose Acquisition Company). Pero antes de analizar todo su potencial, vamos a intentar explicar en qué consisten y por qué se habla tanto de ellos.

Los fondos cotizados son unos instrumentos de inversión a medio camino entre los fondos y las acciones, de forma que reúnen lo mejor de ambos mundos: la diversificación que ofrece la cartera de un fondo junto con la flexibilidad de poder entrar y salir de él con una simple operación en bolsa, característica de las acciones. A diferencia de los fondos tradicionales, que solamente se pueden suscribir o reembolsar a su valor liquidativo, que se calcula al cierre de cada sesión, los ETFs se pueden comprar y vender, como cualquier otra acción, y con las mismas comisiones (Ver Bolsa de Madrid). Además, están indexados a un índice de referencia: IBEX 35, DJ EuroStoxx 50, Nasdaq 100, DJ Industrial Average, IBEX Medium Caps…

Su aparición, en realidad, no es algo nuevo. Los fondos cotizados se introdujeron en los mercados de capitales en la década de los 90 y, desde entonces, han pasado de ser una opción de inversión de nicho a convertirse en uno de los productos más populares y disruptivos en la industria de la gestión de activos y de patrimonios. Algunas de sus características, como la transparencia, las bajas comisiones, y la posibilidad de negociación durante toda la jornada bursátil han actuado como catalizadores de la inversión y están contribuyendo, además, a la democratización de los fondos.

La última prueba de fuego que ha supuesto la COVID-19 no ha hecho sino reforzar la resiliencia y el potencial de crecimiento de los fondos cotizados. Tras haber superado la incertidumbre y la volatilidad de los mercados financieros en 2020 y en 2021, los ETF están saliendo más fuertes que nunca de la situación. Un futuro que verá reforzado por la llegada de nuevos flujos de capital y por la innovación con el lanzamiento de fondos cotizados en criptomonedas, centrados en el medioambiente, la sostenibilidad y el buen gobierno y ligados a la expansión en nuevos mercados y a las plataformas de distribución online.

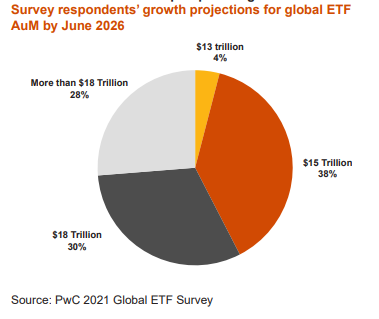

En PwC acabamos de publicar el informe ‘ETF 2026, The next big leap‘, en el que analizamos la evolución de los fondos cotizados y donde estimamos que el mercado mundial de ETF podría alcanzar los 20 billones de dólares en 2026, lo que supondrá un crecimiento del 17%, en términos de tasa de crecimiento anual equivalente, en los próximos cinco años. El documento se ha elaborado a partir de una encuesta a más de sesenta directivos de distintas zonas del mundo, cuyas compañías representan el 80% de los activos totales en fondos cotizados.

Estados Unidos está liderando el mercado de EFT tanto en volumen total como en crecimiento, pero también hay otras geografías, como Europa, donde aumentan con rapidez y la confianza en esta herramienta de inversión es cada vez mayor.

Los cambios en la regulación, explica el estudio, pueden ser uno de los principales impulsores del crecimiento de los fondos cotizados en los próximos años. Por ejemplo, hemos visto cómo en EEUU la relajación de las obligaciones de información ha atraído la atención de gestores más tradicionales y ha favorecido el desarrollo de nuevos modelos híbridos de activos y pasivos. Si los reguladores en Europa y en Asia-Pacífico siguieran el mismo camino podría producirse un fuerte empujón del mercado.

Pero no sólo es la regulación la que puede actuar como catalizador de la inversión en los EFT en los próximos años. Otro factores que señala el informe tienen que ver con la llegada de nuevos entrantes a los mercados financieros, la proliferación de las plataformas online de fondos y su atractivo para las generaciones Z y para los millennials, o el cada vez mayor peso que tiene las cuestiones medioambientales, sociales y de gobierno entre las gestoras de activos. Habrá que estar atentos.