En los últimos años se ha generado un consenso sobre la importancia de las cuestiones medioambientales, sociales y de gobierno (ESG, por sus siglas en inglés) en el mundo empresarial. Pero, ¿qué pueden hacer las compañías con aquellos inversores que no están dispuestos a aceptar menores retornos para cumplir con los objetivos en materia de sostenibilidad?

En una reciente encuesta elaborada por PwC, inversores de todo el mundo situaban los aspectos de la ESG, como el buen gobierno empresarial y la reducción de emisiones de gases de efecto invernadero, entre las cinco principales prioridades de sus empresas. Sin embargo, en el mismo estudio, el 81% los entrevistados advierten no estar dispuestos a sacrificar más de un uno por ciento de la rentabilidad de sus inversiones para avanzar en la consecución de estos objetivos (tanto los relacionados con el negocio como los que generan un impacto positivo en la sociedad). Y cerca del 50% no están dispuestos a renunciar a rentabilidad alguna, por pequeña que sea.

Para los CEOs y los comités de dirección, este gap entre lo que piensan los altos directivos y los inversores plantea un dilema: ¿pueden las empresas tener una estrategia clara en materia de ESG y, al mismo tiempo, ofrecer unos retornos atractivos para sus inversores? La respuesta es afirmativa, siempre y cuando las compañías encuentren el equilibrio adecuado entre resultados a corto plazo y las inversiones necesarias para alcanzar los objetivos ESG a largo plazo.

Es posible que las empresas, a medida que invierten en este tipo de iniciativas -por ejemplo, en las tecnologías y en los sistemas necesarios para cumplir la futura regulación y con sus compromisos de reducción para alcanzar las cero emisiones netas-, se enfrenten a reacciones negativas de los mercados y a variaciones en el valor de sus acciones en el corto plazo. Pero a largo plazo, el coste total de no invertir en cuestiones medioambientales, sociales y de gobierno será significativamente inferior al de hacerlo con éxito.

La clave está en definir un camino convincente de largo recorrido para crear valor que se sitúe dentro de los resultados que, a corto plazo, respondan a las expectativas de los inversores. Las empresas podrán salvar esta brecha entre las presiones a corto y las oportunidades a largo plazo si involucran y tienen en cuenta a sus grupos de interés -y en particular a sus accionistas-, a la hora de fijar su visión estratégica de la ESG.

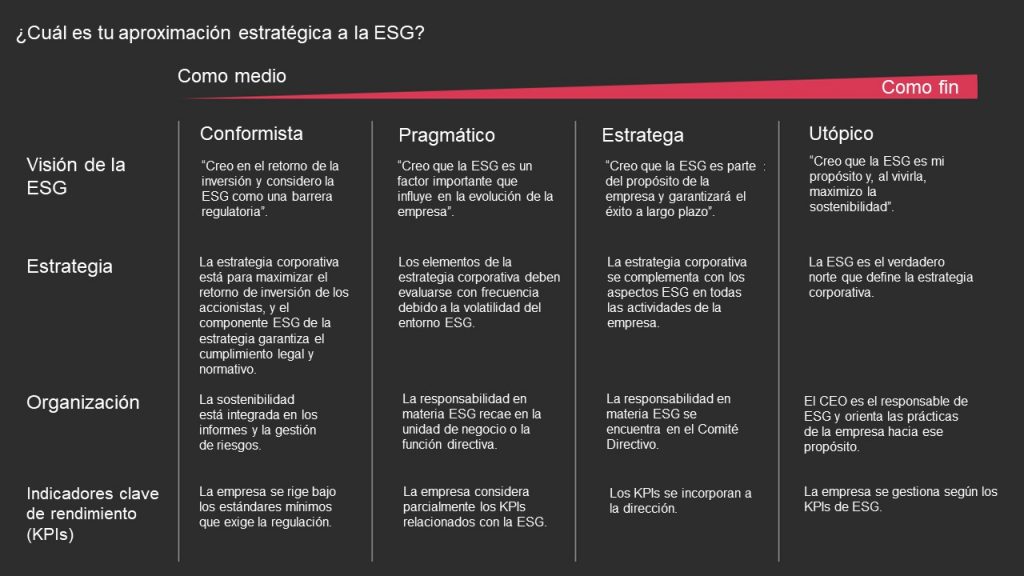

Pero la narrativa de este recorrido tiene que ser coherente. Y esto solo se produce cuando las empresas vinculan sus estrategias de ESG directamente con la creación de valor. Las compañías con una postura clara y un verdadero norte en relación a la sostenibilidad serán capaces de que sus inversores y sus grupos de interés entiendan más fácilmente cuáles son sus límites y los obstáculos a los que se enfrentan. Por ejemplo, ¿qué van a hacer en materia de sostenibilidad? ¿En dónde van a actuar? ¿Qué capacidades van a desarrollar dentro de la organización?

Además, a medida que tomen decisiones y asignen los recursos pertinentes, los directivos serán capaces de dejar claro cuál es el valor que su compañía está creando para los clientes y para la sociedad y de conformar, así, la narrativa coherente que le exigen los inversores: si la estrategia de la compañía viene definida por las cuestiones ESG; si busca, simplemente, cumplir con las obligaciones legales y con las exigencias regulatorias; o si se encuentra en algún punto intermedio.

[…] En la actualidad estamos viendo distintos casos de éxito en materia de ESG. Por ejemplo, el de Neste, una refinería y comercializadora de petróleo con sede en Finlandia, que ha dado un gran empujón a los combustibles renovables. Neste se ha asociado con McDonald’s para crear un ecosistema que se encarga de recoger el aceite que McDonald’s utiliza para freír sus productos -junto con otros residuos de grasa animal-, y transformarlo en combustible diésel que se vende, a su vez, a una empresa de transporte que también forma parte del proyecto.

Desde entonces, Neste ha llegado a acuerdos similares para recoger aceite de cocina usado, por ejemplo, con el aeropuerto de Dallas-Fort Worth. Además, ha invertido alrededor de 1.400 millones de euros en una refinería en Singapur para aumentar la producción de combustibles renovables de la empresa hasta 1,3 millones de toneladas al año. Estas inversiones han permitido a Neste renovar su marca y desarrollar la narrativa necesaria para ser considerada una empresa sostenible y pionera en convertir los residuos alimentarios en materia prima.

Pero esta historia de éxito nace de la definición de una postura estratégica en materia ESG. Es ahí en donde las empresas se deben sumergir primero, antes de pensar a qué ecosistemas deben pertenecer y cuáles son las capacidades necesarias para construir una narrativa que represente todo ante los inversores.