La economía y el sector financiero han encadenado, en los últimos años, tres crisis consecutivas -la pandemia, los problemas en las cadenas de suministro y la guerra de Ucrania-, que han creado un remolino de efectos inesperados, entre los que la inflación es el más destacado. Sin embargo, la banca europea y española ha sabido responder con solidez y se encuentra en mejor situación que nunca, en términos de solvencia, de calidad de sus activos, de liquidez y de rentabilidad, para afrontar la situación actual de los mercados.

Esta es una de las principales conclusiones del informe ‘Unión Bancaria, un desafío entre crisis superpuestas’, elaborado por PwC, que se ha presentado esta semana en un encuentro que ha contado con la participación de Margarita Delgado, subgobernadora del Banco de España..

El estudio considera que detrás de esta fortaleza se encuentran los cimientos puestos por la Unión Bancaria, que a lo largo de los últimos años ha propiciado mejoras en áreas críticas como el capital, la morosidad o la gobernanza. Por ejemplo, la ratio de capital de mayor calidad de la banca europea, conocido técnicamente como CET1 fully Loaded, ha pasado del 12,5% en diciembre de 2014 al 14,7% en septiembre de 2022.

Otro indicador que ha evolucionado positivamente es el de la ratio de cobertura de liquidez, que cobra especial interés con los últimos acontecimientos, y refleja las capacidades del sector financiero europeo para cumplir con sus obligaciones a corto plazo: en el tercer trimestre del año pasado se situó en el 162%, veinte puntos más que a finales de 2016. Pero donde la mejoría ha sido la más significativa es en la calidad de los activos de los bancos europeos. Entre junio de 2015 y septiembre de 2022, el índice de préstamos dudosos -conocido como NPLs-, cayó del 7,5% al 1,8%.

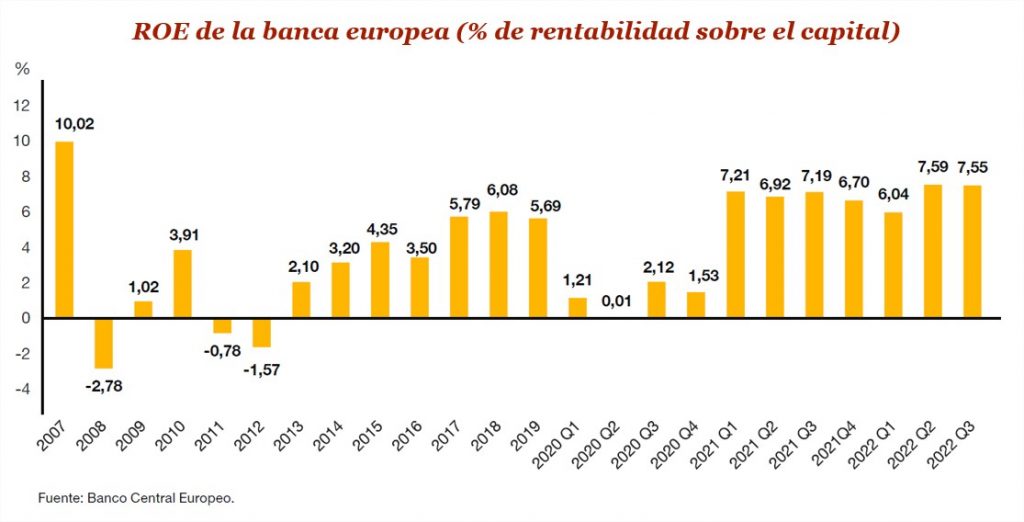

Además, los instrumentos aprobados por los diferentes gobiernos europeos para contrarrestar el impacto económico de la pandemia -en el caso de España los préstamos bonificados en el pago de créditos de empresas avalados por el Instituto de Crédito Oficial-, se están saldado con niveles de impago relativamente moderados: del 5,9% en España y del 4,2% en Europa. El cambio de ciclo en la política monetaria es otro de los factores que está permitiendo a las entidades europeas recuperar cierta normalidad en sus indicadores de rentabilidad, después de muchos años. En el tercer trimestre del 2022, las entidades supervisadas directamente por el Banco Central Europeo registraron un retorno sobre el capital (ROE, por sus siglas en inglés) del 7,6%, el segundo más alto desde 2007. En el caso de la banca española, el ROE se sitúa en el 10,5%, claramente por encima de los otros tres grandes países de la eurozona -Alemania, 5,2%, Francia, 6,2% e Italia, 9%).

Incertidumbres en el corto y en medio plazo

Sin embargo, a pesar de esta radiografía tan positiva, no deberíamos precipitarnos a la hora de sacar conclusiones y pensar que el camino está despejado. Una buena prueba de ello, son los episodios acontecidos estos últimos días en Estados Unidos y en Europa y su repercusión en los mercados financieros internacionales. En efecto -si nos aislamos de estos sucesos-, el escenario sería relativamente favorable para el sector financiero, pero existen incertidumbres en el corto y en el medio plazo, y los bancos europeos todavía tienen algunas cuestiones pendientes para despejar el futuro y ganarse la confianza de los inversores. Prueba de ello es que la relación entre el precio y el valor en libros de la industria financiera europea se sitúa entre las más bajas de todos los sectores económicos.

La principal incógnita es qué va a pasar con la renta disponible de las familias, en especial con las que tienen una hipoteca de vivienda. Si nos centramos en España, donde la mayor parte de los préstamos hipotecarios lo son a tipo variable, la subida del precio del dinero está teniendo un impacto considerable en los bolsillos de los ciudadanos, que a la vez están perdiendo poder adquisitivo como consecuencia de la inflación y cuyos ingresos están amenazados por el virtual estancamiento de la economía.

Este cuadro clínico constituye un gran reto para las entidades financieras. Para todas en general, ante la potencial amenaza de un deterioro de sus activos. Pero sobre todo para aquellas que están más expuestas a segmentos particularmente dañados por la subida de los tipos de interés o la inflación, como el sector inmobiliario, los préstamos al consumo, la financiación apalancada o las corporaciones intensivas en energía.

Otros condicionantes adversos que no pueden ser pasados por alto son el impuesto sobre la banca (en el caso de España) y las necesidades de financiación que sobrevienen con el giro en la política monetaria y que podrían acabar derivando en una guerra por la captación de pasivo. La crisis por la quiebra de Silicon Valley Bank pone de relieve, en este sentido, la importancia de diversificar las vías de financiación y reforzar las ratios de liquidez.