En un momento en el que la vuelta a la normalidad, después de la pandemia, parece más cerca que nunca, el sector de automoción vive este regreso a la situación previa a la COVID-19 marcado por dos cuestiones clave: la creciente atención a la descarbonización y el aumento de la presión competitiva de los nuevos disruptores digitales. Así se desprende de la primera entrega (habrá dos más) del Digital Auto Report 2021, elaborado por Strategy&, la división de consultoría estratégica de PwC, bajo el título de ‘Acelerando la vuelta a la nueva normalidad‘.

El estudio se estructura en dos partes. Una primera, que recoge distintas tendencias y previsiones sobre la evolución de los grandes mercados de automoción, en varios ámbitos, hasta 2035. (Estas estimaciones no incluyen los efectos de la actual crisis de los semiconductores, que ya está afectando seriamente a la producción de vehículos en todo el mundo y que de hacerse estructural podría tener un impacto mucho mayor en el medio y largo plazo). Y, una segunda, que incluye una encuesta donde se pregunta a 3.000 consumidores de Alemania, Estados Unidos y China, sobre sus hábitos de compra de vehículos. A continuación, algunas de las conclusiones más interesantes en forma de píldoras:

Los nuevos entrantes en la industria están redefiniendo la cadena de valor en el sector

-

La industria pisa a fondo el acelerador de la sostenibilidad. La sostenibilidad, encarnada en la descarbonización, se ha convertido en la principal palanca del cambio en el sector de automoción. Por un lado, los consumidores están demandando a las marcas y a los fabricantes iniciativas cada vez más potentes en el ámbito de la ESG. El 73% de los consumidores encuestados en el estudio aseguran estar dispuestos a cambiar sus hábitos de movilidad para reducir sus emisiones de carbono. Y, por otro, los distintos grupos de interés exigen que las cadenas de suministro de los operadores sean cada vez más transparentes.

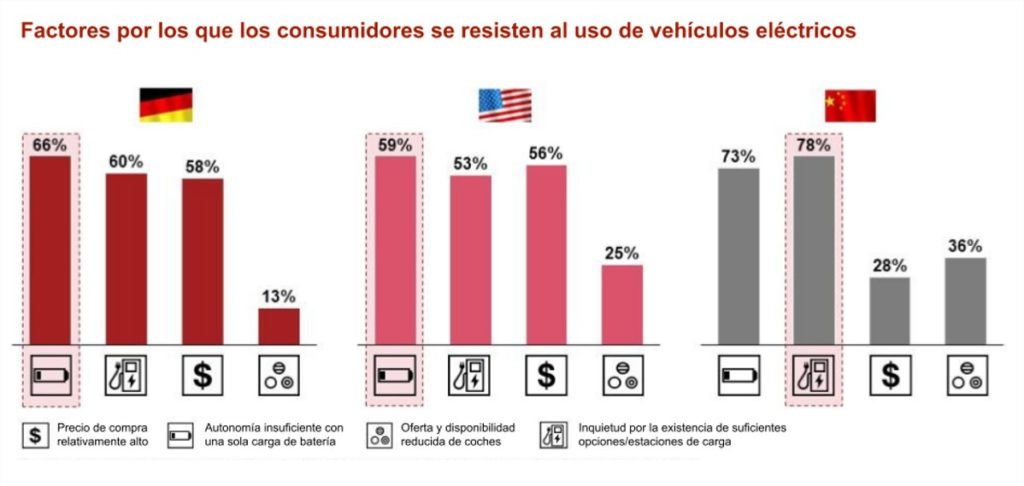

El informe considera que la movilidad eléctrica se encuentra en un punto de inflexión en Europa, donde se ha acelerado más de lo esperado, impulsada por la regulación y por los incentivos que han puesto en marcha las distintas administraciones públicas. Y estima que, en 2025, el 27% de las ventas de vehículos nuevos en la UE, sea de coches totalmente eléctricos (Battery Electric Vehicles), por el 19% en China, el 6% en Estados Unidos y el 5% en Japón. Aunque también advierte que la lentitud a la hora de construir una infraestructura de recarga de estos coches puede convertirse en un auténtico cuello de botella para su desarrollo (ver gráfico).

- Los nuevos competidores y la metamorfosis de la cadena de valor. Los nuevos entrantes en la industria están redefiniendo la cadena de valor en el sector. Se prevé que en 2025 el 45% de los beneficios generados en la cadena de valor provengan del software. Pero, además, están transformando un modelo comercial basado en la compra de un vehículo y de los servicios asociados con su mantenimiento, a otro de venta recurrente y por suscripción basado en productos. Un buen ejemplo es el de Tesla, que ya ha puesto en marcha en Estados Unidos un sistema de suscripción para sus coches a sus servicios de Full Self-Driving por 199 dólares al mes.

- La penetración de la tecnología, a distintas velocidades. La adopción por parte de los consumidores de las nuevas tecnologías aplicadas al sector de automoción no será uniforme en todo el mundo y variará en cada área geográfica en función del nivel de penetración de las nuevas formas de movilidad.

- Un parque de vehículos creciente en China pero estancado en Europa y Japón. El informe estima que en 2035 el parque total de vehículos en Europa y en Japón se mantendrá casi plano, con una caída del 0,6% y del 0,9%, respectivamente. Mientras que en EE.UU. crecerá un 1,3% y en China lo hará con mayor vigor, con un 3,9%, con cerca de 350 millones de nuevas matriculaciones en 2035.

- La conducción autónoma avanza lentamente. Las previsiones de evolución de los vehículos autónomos no ha variado prácticamente respecto al mismo estudio del año pasado. En 2035, las ventas de coches en la segunda fase más avanzada de autonomía -conocida como L4- en Europa, China y Japón se situará en torno al 14% del total de las nuevas matriculaciones. Además, el deseo entre los consumidores de conducir vehículos completamente automatizados ha caído, especialmente en Alemania y en Estados Unidos.

- La movilidad compartida después del shock. A pesar del rechazo de los consumidores a usar formas de movilidad compartidas como consecuencia de la pandemia, se espera que este tipo de desplazamientos vuelvan a crecer en el largo plazo. La movilidad compartida activa -yo conduzco un vehículo en régimen de alquiler o de suscripción, entre otras fórmulas-, se espera que crezca más en la UE en los próximos cuatro años; mientras que la movilidad compartida pasiva -uso un coche que no conduzco a través de fórmulas de ride-hailing o ride-pooling, robo-taxis, etcétera-, crecerá más en China, que en EEUU y en la UE.