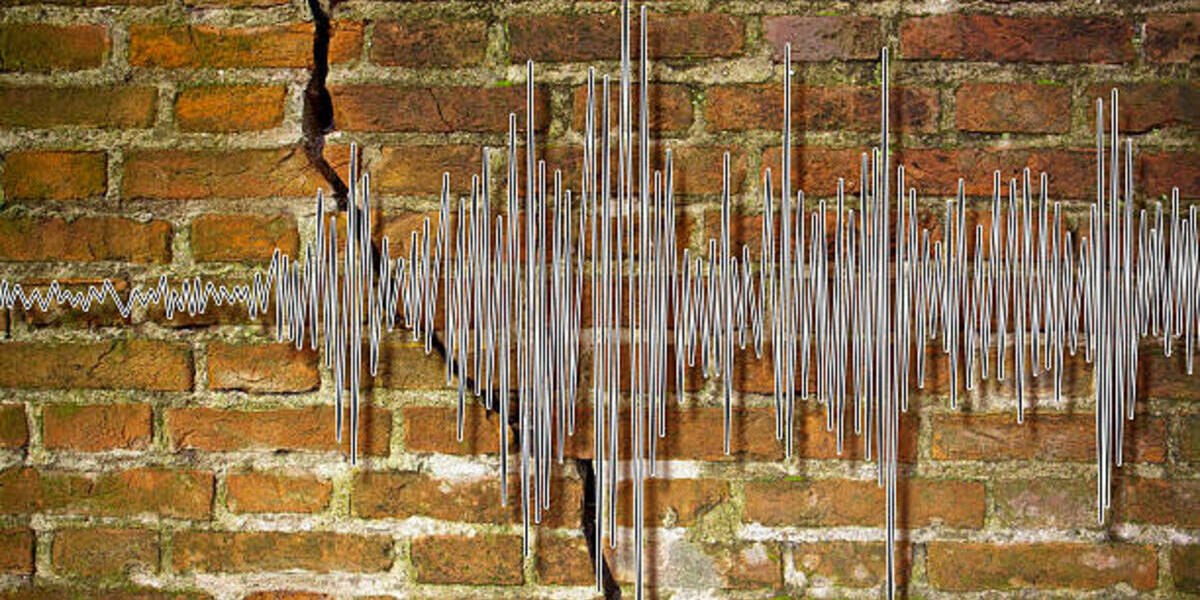

La sostenibilidad es uno de los grandes desafíos, sino el principal, del mundo de los negocios de hoy. Los criterios medioambientales, sociales y de gobernanza (ESG, por sus siglas en inglés) han dejado de ser una inspiración teórica (las musas, según la frase que acuñó Lope de Vega) para convertirse en una realidad concreta y tangible (el teatro) que obliga a las empresas a redefinir su forma de trabajar, con amplias repercusiones en aspectos como el modelo de negocio, la inversión, la gestión de los recursos, el reporting, la regulación y la supervisión. Para detectar los movimientos que están configurando la nueva geología empresarial, iniciamos aquí ‘El sismógrafo de la sostenibilidad‘, una serie quincenal en la que ofrecemos una recopilación de informaciones y estudios relacionados con la economía sostenible.

REGULACIÓN

- Intensa actividad de reguladores y supervisores, no sin polémica. La intervención de reguladores y supervisores en el ámbito de la sostenibilidad ha entrado en una fase de gran ebullición. El ejemplo más reciente es el de la Autoridad Europea de Valores y Mercados (ESMA, por sus siglas en inglés). El supervisor ha establecido el riesgo medioambiental como una nueva categoría de riesgos, separada de los tradicionales (liquidez, crédito, mercado, operacional y contagio), dentro de su marco de vigilancia de los mercados. Además, la ESMA ha fijado como una de sus prioridades para los próximos tres años la mitigación del lavado de imagen verde (greenwashing).El activismo de los organismos internacionales ha provocado algunas fricciones con los sectores involucrados. A principios de febrero, la Comisión Europea aprobó un controvertido anexo a la taxonomía para finanzas sostenibles, un documento que establece un sistema de clasificación de actividades económicas desde el punto de vista medioambiental. El añadido incluye el gas y la energía nuclear en el catálogo de actividades verdes, pese a la oposición de algunos países europeos (entre ellos, España) y de las principales organizaciones ecologistas. También ha criticado la taxonomía la Asociación Internacional de Mercados de Capitales (ICMA, por sus siglas en inglés), que en un reciente informe ha mostrado su preocupación por la complejidad y los problemas de uso del sistema de clasificación.Otro elemento de fricción es el de las pruebas de resistencia climática que propone el Comité de Supervisión Bancaria de Basilea. El Financial Service Forum, una organización que reúne a los principales bancos de Estados Unidos, ha rechazado que estos exámenes tengan impacto sobre los requerimientos de capital de las entidades financieras.

EMPRESAS

- Las comisiones de sostenibilidad despegan. Las comisiones de sostenibilidad, órganos de reciente creación en el seno de los Consejos de Administración, están cogiendo vuelo en las empresas españolas. Según un informe elaborado por Esade y Georgeson, 23 de las 35 empresas que integran el índice bursátil Ibex 35 ya disponen de ella. Sus prioridades de trabajo son las políticas del cambio climático, el reporting no financiero y la gestión de riesgos ESG. El estudio detecta ciertos problemas de solapamiento en su funciones con otras comisiones, como la Comisión de Auditoría, que es la que tradicionalmente se ocupaba de los temas de Responsabilidad Social Corporativa. De los pilares ESG, las comisiones de sostenibilidad dedican el 45% de su tiempo a cuestiones ambientales; el 31%, a temas sociales, y el 24%, a gobernanza.

- Apuesta de Iberdrola por la energía eólica en Estados Unidos. Iberdrola ha anunciado una inversión de 10.000 millones de dólares en el desarrollo de tres complejos eólicos marinos en Massachusetts (Estados Unidos). El presidente de la compañía española, Ignacio Galán, presentó el proyecto en una reunión con el gobernador de Massachusetts, Charlie Baker, y explicó el plan de crecimiento del grupo en Estados Unidos para el periodo 2020-2025, que le permitirá duplicar la capacidad de generación renovable.

INVERSIÓN

- Penalización a las empresas marrones…. con excepciones. Muchos inversores están recomponiendo sus carteras para adaptarse a los principios de la economía baja en carbono. Es el caso del potente fondo de pensiones del estado de Nueva York, que administra una cartera de 280.000 millones de dólares y que ha decidido desinvertir en deuda y acciones de 21 compañías de gas y de petróleo de esquisto por considerar que no están haciendo esfuerzos suficientes en la lucha contra el cambio climático. También Morningstar, la influyente empresa de análisis de mercados, está modificando sus criterios de evaluación y ha retirado 1.200 fondos de su lista de inversiones europeas sostenibles. Pero no siempre las empresas de sectores considerados marrones, o no verdes, son penalizadas por los inversores. En la actual coyuntura de precios altos de la energía, algunos inversores han dejado a un lado las prioridades medioambientales y se han apresurado a comprar deuda de empresas energéticas, cuyos balances han sido reforzados por la evolución del precio de materias primas como el crudo, que se ha doblado desde finales 2020, o el gas, que también se ha disparado.

TENDENCIAS

- Los beneficios de contar lo que se paga a Hacienda. Pagar impuestos ya no es solo cuestión de cumplir con la legislación ni algo que deba ser ocultado a la opinión pública. En el actual contexto de criterios ESG, la transparencia fiscal es un potente indicador del compromiso social de las empresas. Un análisis de PwC revela los beneficios de informar de forma rigurosa cuánto se paga, cómo y a qué administración, así como de revelar la estrategia en materia de impuestos. El reporting fiscal genera confianza entre los inversores y otros grupos de interés, lo que a su vez refuerza el alineamiento de la empresa con los intereses de la sociedad. Además, la transparencia fiscal es un objetivo fácil de cumplir y de documentar, al contrario que otros compromisos, como las emisiones cero netas, que pueden tardar años en conseguirse.

- Compras de empresas a contracorriente durante el COVID-19. La pandemia afloró una creciente toma de conciencia corporativa sobre los principios de sostenibilidad, como demuestran los acuerdos de la cumbre del clima de Glasgow, pero no todas las empresas avanzan en esa dirección. Una investigación de la Universidad de Harvard, que analiza las principales adquisiciones anunciadas durante la pandemia en Estados Unidos, revela que las operaciones beneficiaron a los accionistas y a los directivos de las compañías implicadas. Sin embargo, dejaron de lado a otros grupos de interés, como los empleados, los clientes, las comunidades en las que trabajan o el medio ambiente, en contradicción con los criterios ESG que muchas de ellas dicen compartir.